自己破産

- 借金問題で首が回らない(借金を全て無くしたい)

- 収入よりも借金の方が多い

- もうこれ以上返済できない(月々の返済が苦しい)

- 返済が苦しいけど、専門家に依頼するには費用が心配

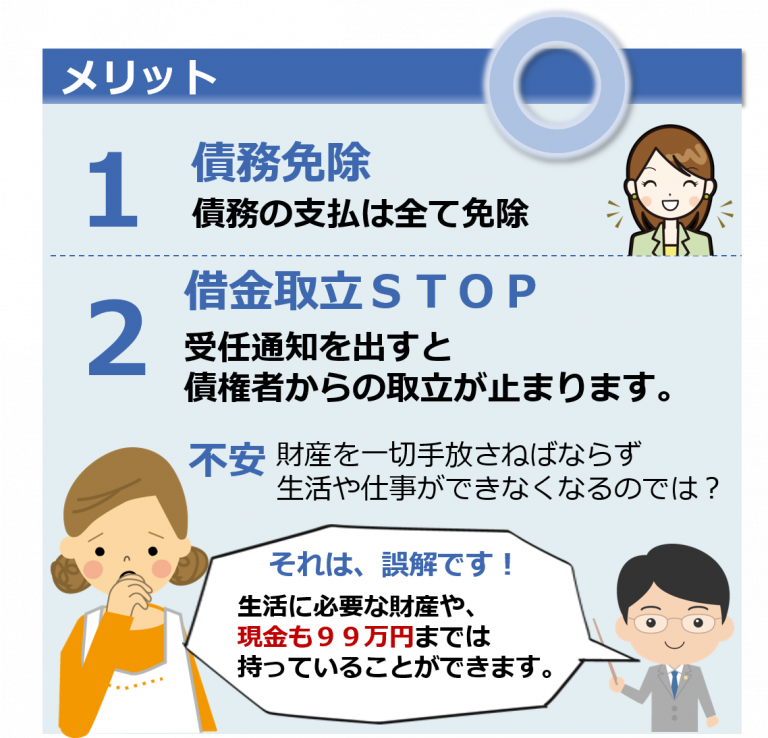

自己破産のメリット

自己破産のメリット① 債務免除

債務の支払いはすべて免除

他の借金整理には無い自己破産の最大のメリットは免責許可決定が出ると、借主の借金が全て帳消しになることです。

今まで多重債務で生活も精神的にも行き詰っていた方も借金が全く無くなり、新しい生活をスタートさせることができます。

自己破産のメリット② 借金取立stop!

受任通知を出すと債権者からの取立が止まります。

財産を一切手放さねばならず生活や仕事ができなくなるのでは?というご質問がよく寄せられますが、それは誤解です!生活に必要な財産や現金も99万円までは持っていることができます。

自己破産手続は、裁判所が中心となって借金を抱えた人の自宅などの財産を債権者全員に公平に分配すると同時に、破産者の借金を事実上ゼロにして、生活の再建の機会を与えるという、国が法律で認めた救済手段です。

自己破産手続は、同時廃止手続(ほとんど財産を所有していない場合)と破産管財手続(財産を所有している場合)に分けられますが、ほとんどのケースが同時廃止手続になります。

自己破産は、一般的に“人生の破滅”のように言われていますが、

実は皆様が考えている以上にデメリットの少ない手続です。

借金問題を解決して人生の再スタートを行う方を、全力でサポートいたします。

今すぐ弁護士に相談してみたい方はこちらへ

自己破産のリスク

自己破産を行うことで、借金を帳消しにし人生の再スタートを切ることができます。

一方で、いくつかのリスクもありますが、早合点せず、弁護士とご相談の上最適な手段を選べるように解決の道を探りましょう。

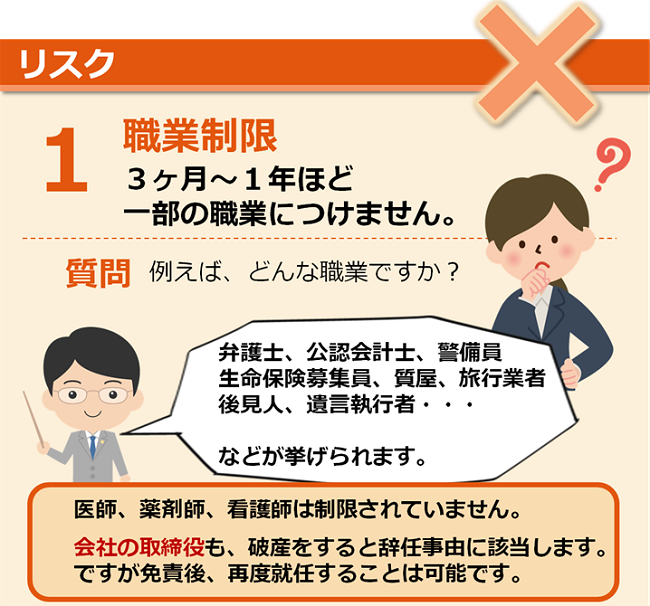

自己破産のリスク① 職業制限

3ヶ月~1年ほど一部の職業につけません

自己破産すると就けなくなる職業とは、

- 生命保険募集員

- 警備員

- 弁護士

- 建築設備資格者

- 不動産鑑定業者

- 旅行業者

- 質屋

- 補償コンサルタント

- 公正取引委員会の委員長及び委員

- 中小企業診断士

- 税理士

- 国家公安委員会委員

- 風俗営業及びその管理者

- 公認会計士

などが挙げられます。

また、会社の取締役も、破産をすると辞任事由に該当します。

しかし、免責後に再度就任することは可能です。

民法上の制限としては遺言執行者や後見人になることもできなくなります。

医師、薬剤師、看護師は制限がありませんので、自己破産後も就労が可能です。

【関連記事】自己破産すると就けない職業は?資格制限はいつまで? >

【関連記事】取締役をしている時に自己破産したらどうなるか >

【関連記事】公務員が自己破産したらクビになる?職業・資格制限、退職金はどうなる? >

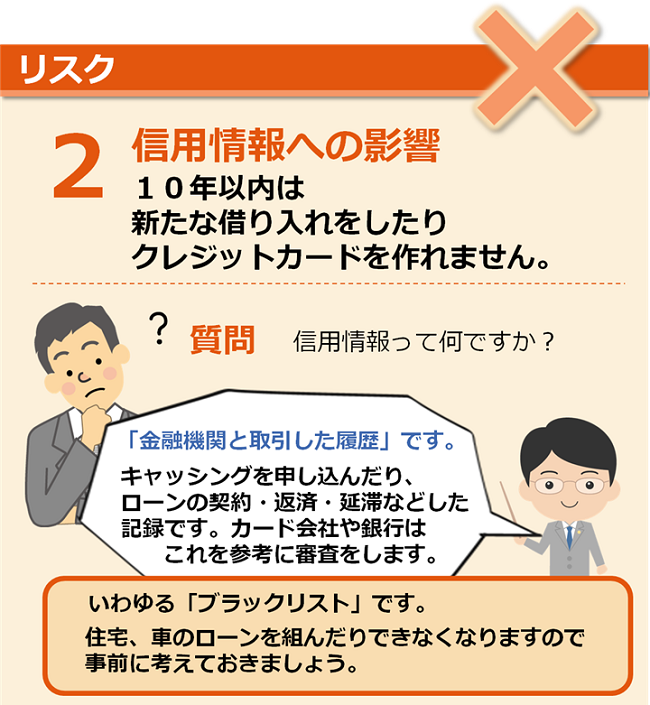

自己破産のリスク② 信用情報への影響

10年以内は新たな借り入れをしたりクレジットカードを作れません

信用情報とは、「金融機関と取引した履歴」です。

キャッシングを申し込んだり、ローンの契約・返済・延滞などをした記録が残っています。

カード会社や銀行はこの記録を参考に審査をします。

いわゆる「ブラックリスト」です。

住宅ローンや車のローンなどを組んだりできなくなります。

【関連記事】自己破産しても家族カードは使うことができるのか >

【関連記事】自己破産をすると家族の信用情報に影響ありますか? >

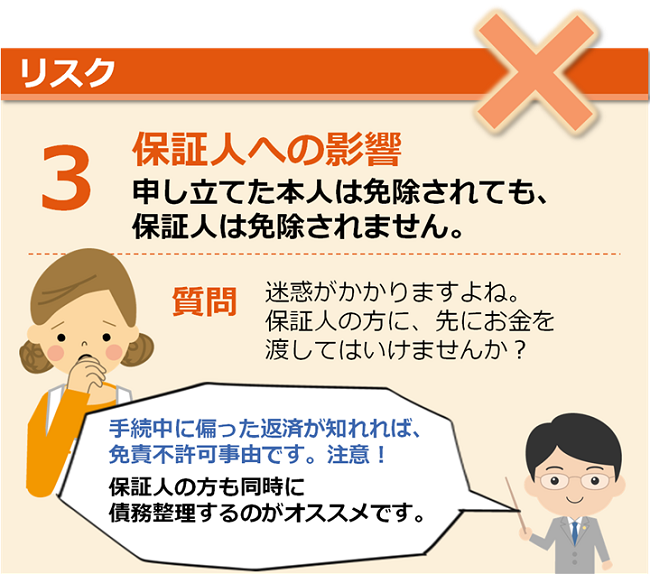

自己破産のリスク③ 保証人への影響

申し立てた本人は免除されても、保証人は免除されません

債務者が自己破産すると、その保証人に請求が来ます。

債務者が自己破産すると保証人の債務もなくなるから、自己破産したら債務者も保証人もお金を払わなくていい、そう勘違いされている方がいますが、そんなことはありません

債務者が破産して債務を帳消しにしても、保証人の債務はなくなりません。

保証人の方に迷惑がかかるので、自己破産をする前にお金を渡したい。とお考えになるかもしれませんが、要注意です。

手続き中に偏った返済が知れれば、免責不許可事由となります。

保証人の方も同時に債務整理するのがおすすめです。

【関連記事】自己破産すると保証人も債務がゼロになりますか? >

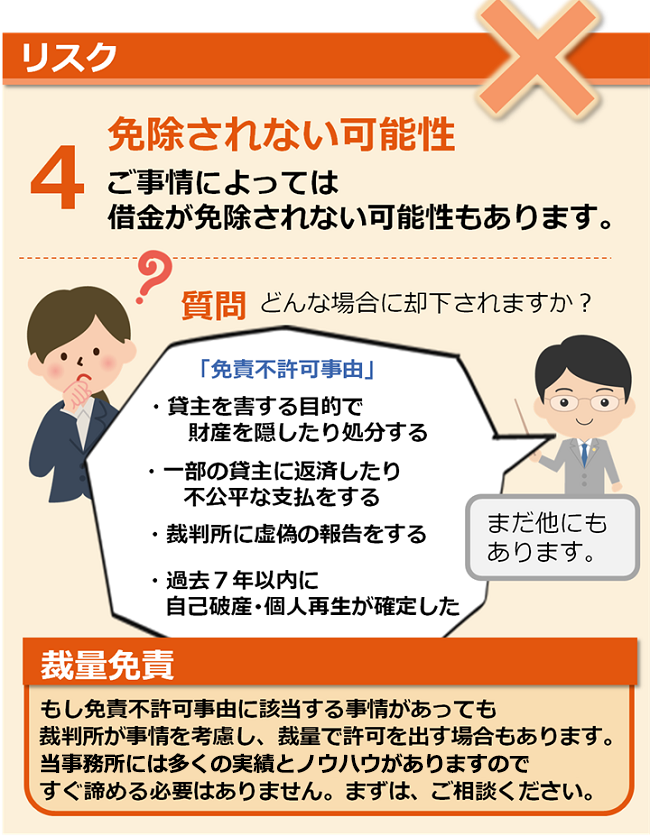

自己破産のリスク④ 免除されない可能性

ご事情によっては借金が免除されない可能性もあります

以下の「免責不許可事由」に当てはまる場合は、借金が免除されない可能性があります。

- 貸主を害する目的で財産を隠したり処分したりする

- 一部の貸主に返済したり不公平な支払をする

- 裁判所に虚偽の報告をする

- 過去7年以内に自己破産・個人再生が確定した

他にもありますが、このような場合に却下されてしまう可能性があります。

しかし、もし免責不許可事由に該当する事情があっても、裁判所が事情を考慮し、裁量で許可を出す場合もあります。

これを「裁量免責」といいます。

京都債務整理相談所には多くの実績とノウハウがありますのですぐ諦める必要はありません。まずはご相談ください。

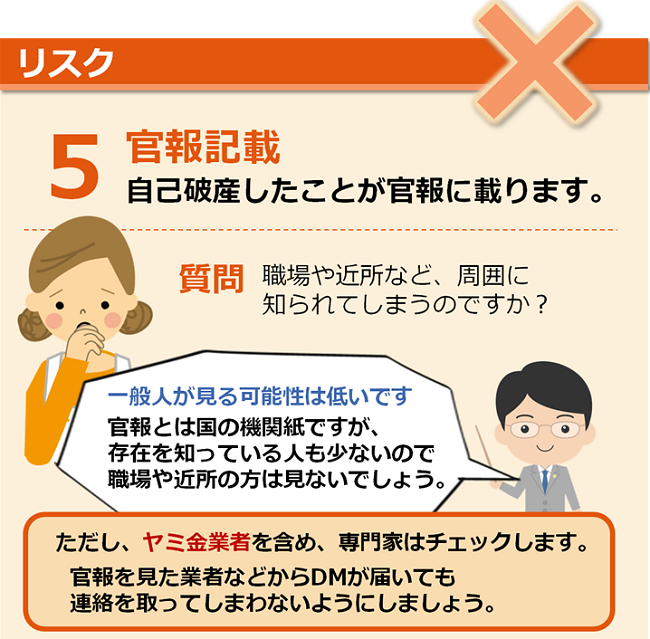

自己破産のリスク⑤ 官報記載

自己破産したことが官報に載ります

自己破産をすると職場や近所など、周囲の方に知られてしまうのではと心配されるかもしれません。

官報という国の機関紙には自己破産したことが載ってしまう(名前や住所)のですが、一般の方が見る可能性は低いです。

存在を知っている人も少ないので、職場や近所の方は見ないでしょう。

ただし、ヤミ金業者を含め、専門家はチェックします。

官報を見た業者などからDMが届いても連絡を取ってしまわないようにしましょう。

低金利で○○万円融資ができます、ブラックOKなど、色々なことが書いてありますが、この手のダイレクトメールに書いてあることを真に受けてはいけません。

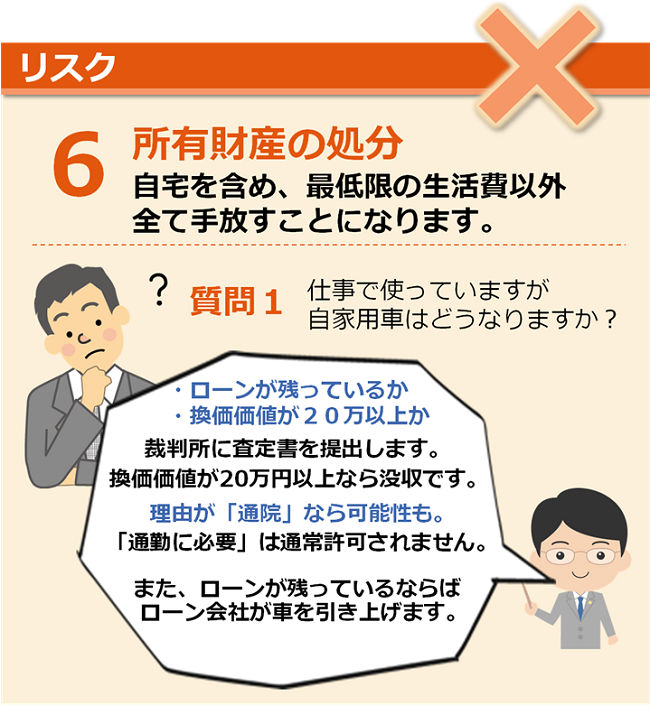

自己破産のリスク⑥ 所有財産の処分

自宅を含め、最低限の生活費以外すべて手放すことになります

【質問①】仕事で使っていますが、自家用車はどうなりますか?

- ローンが残っているか

- 換価価値が20万円以上か

裁判所に査定書を提出します。

換価価値が20万円以上なら没収です。

理由が「通院」なら没収されない可能性もありますが、「通勤に必要」は通常許可されません。

また、ローンが残っているならば、ローン会社が車を引き上げます。

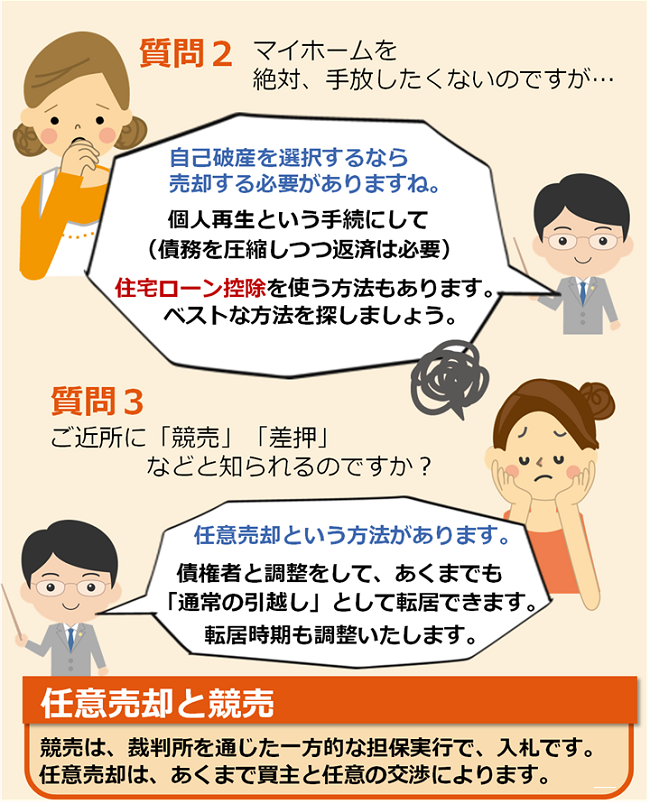

【質問②】マイホームを絶対、手放したくないのですが

自己破産を選択するなら売却する必要がありますね。

個人再生という手続きにして(債務を圧縮しつつ返済は必要)住宅ローン控除を使う方法もあります。

ベストな方法を探しましょう。

【関連記事】自宅(マイホーム)を手放さずに生活を立て直せる? >

【質問③】ご近所に「競売」「差押」などと知られるのですか?

任意売却という方法があります。

債権者と調整をして、あくまでも「通常の引越し」として転居ができます。

転居時期も調整いたします。

「任意売却」はあくまで買主との交渉によります。

一方で、「競売」は裁判所を通じた一方的な担保実行で、入札で行われます。

自己破産についてよくあるご質問

自己破産を行う上で、お客様からよくいただく質問をこちらで回答いたします。

その他ご不明点がございましたら、是非無料の個別相談までお越しください。

自己破産の依頼報酬を払えるかどうかが心配です

自己破産の依頼報酬が25~30万円とあります。依頼するにも費用が払えそうにありません。

ご相談に来られる方は皆さん生活に困っていますよね。

報酬のことで相談機会を失ってほしくありません。

無料相談で収支状況を伺い、私達への報酬は分割払いにすることが可能です。

中には、現在全く収入がない方もおられるでしょう。

通常の分割払いが難しい場合でも、「法テラス」という公的扶助機関があります。

専門家報酬を立て替えてくれます。

ご依頼後は各社からの督促もとまりますので余裕をもって立替分を返していただく形です。

自己破産をしたことが他の人にばれたり、会社に知られたりしないですか?

自己破産をしたことは戸籍や住民票に載ったり人に知られたりしませんか?会社を辞めさせられたら…

基本的には普段の生活になんら支障はありません。

破産は、支払い不能に陥ってしまった方にもう一度やり直すチャンスを与える制度です。

「官報」という国の機関紙には掲載されますが、一般の方が官報を目にすることはめったにありません。

債権者には手続き開始されると知られますが、勤め先から借金をしていなければ会社には連絡もされません。

ただし、一部の職業については個別の法令で免責確定までに就けないことが決まっています。

【例】警備員、質屋、生命保険募集員など

※自己破産を理由に解雇するのは「不当解雇」にあたります。

家族に知られずに自己破産をしたいのですが・・・

家族に内緒で自己破産の申し立てをしたいのですが

状況によっては、可能です。

ご家族が保証人でないことをまず確認ください。(保証人には裁判所から通知が届きます)

債権者や裁判所からの連絡はすべて、私達、弁護士事務所に来ますのでご安心ください。

ですが、手続き中、電話や手紙で私達とやりとりしていただくことがあります。

最初に「事務所名を出さないでほしい」とご相談いただければ、ご自宅には個人名で郵送するなど対応いたします。

申立にあたり、裁判所には家計収支や課税証明書を提出します。別居のご家族分は提出不要です。

ご家族の方が家計を管理しておられる家庭では難しいかもしれませんね。

自己破産の料金

| 自己破産 | [基本報酬]30万円 +税 ※管財事件(破産管財人をつける)の場合は、+5万円を頂きます。 ※分割払いもOKです |

|---|

破産の費用と弁護士への支払いについて

最終的に、裁判所が免責を許可する決定をすれば、債務の返済をしなくともよくなりますから、とても返済できないような債務を抱えている場合には、むしろ、自己破産を選択するほかないともいえます。

ところで、一口に自己破産といっても、その手続には、破産管財人選任事件(裁判所が破産管財人を選任して、債権者に配当するための財産の有無について調査したり、免責を許可するかどうかについて調査したりする場合等)と、同時廃止事件(破産管財人を選任しないで手続をする場合)の二通りがあります。

そして、この二つの手続に共通する費用として、裁判所に対し、破産手続が開始されたことや、免責の許可の決定があったことを官報に掲載(これを公告といいます)するため、1万円強のお金を裁判所に納める必要がありますが、さらに、破産管財人選任事件については、破産管財人に対する報酬として、二十万円から五十万円(裁判所が事案の内容に応じて定めます)のお金を納める必要もあります。

このため、破産手続をする場合には、破産申立てをするに至った原因を調査、検討し、可能な限り同時廃止事件によって審理がすすめられるよう、申立て書類を整え、管財人を選任する必要性のないことを裁判所に理解してもらうことが必要です。

そして、弁護士に対して申立書等の作成を依頼する意味もここにあります。

確かに、事案の性質上、破産管財人選任が避けられない場合もありますが、専門家である弁護士が、上記のように、破産管財人選任の必要性のないことについて、申立人の財産状況や破産申立てに至る事情を細かく調査し、これを申立書等に反映させることによって、同時廃止事件として手続きが進行し、破産管財人に対する報酬の支払いをしなくともよくなるケースは数多くあります。

また、当然のことながら、弁護士に依頼した時以降、債権者からの督促等の連絡もなくなり、その後の難しい書類作成といった精神的、時間的負担から解放されるメリットも大きなものといえます。

一方、専門家である弁護士に申立書等の作成を依頼するには報酬の支払いが必要となりますが、破産申立てを選択する方には、一括でこの報酬の支払いをすることは難しいこともあるでしょう。

そこで、当事務所では、報酬を積み立てる方法でお支払いただくこともお請けしており、その積立状況によって、申立て時期を判断し、手続を進めることとしています。

また、収入の状況が一定額以下の方の場合には、法テラスによる書類作成援助の制度もありますから、その申請手続を含め、依頼をお請けすることも可能です。

裁判所に納める費用や弁護士に依頼するための報酬の支払いに不安がある方でも、破産申立てをする方法はあります。

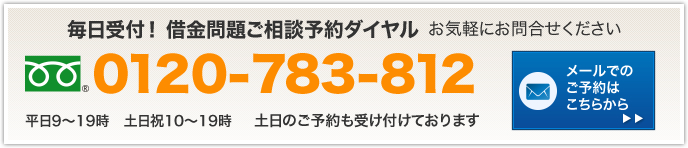

せっかく申立てをしようと決意されたなら、ぜひ、何度でも相談無料でお話をうかがえる当事務所にお電話いただき、ご相談ください。

2度目の自己破産はできる?2度目の難しさや認められやすいケースについて

借金に苦しんでいるという方は実はとても多いといわれています。

借金を法律的に解決する方法として、債務整理があります。

債務整理には個人再生や任意整理がありますが、その人の事情により、自己破産という形を選ぶ場合もあります。

全ての債務が帳消しになるため、また一から人生を新しく始めることができるといえるでしょう。

しかし、中には、同じ理由でまた借金を繰り返してしまい、再度自己破産を検討しなければいけないケースもあります。

2度目の自己破産というものは、可能なのでしょうか。

自己破産に回数制限はある?

まず、一回目の自己破産の免責確定から7年が経過しなければ、申し立てをすることができません。

しかし自己破産には回数制限というものはありません。

このため、2回3回目と自己破産することは可能です。

2回目の自己破産は難しい?

ただ、2度目の自己破産となるとさらに厳しくなるといえるでしょう。

2度目の自己破産の場合には、1度目の自己破産の場合よりも、さらに破産するに至った事情が重視されます。

一度目で自己破産をしたのにもかかわらず、同じギャンブルや賭博が原因での借金の場合、自己破産が認められないケースもあるのです。

2度目の自己破産でも認められやすいケース

2度目の自己破産であったとしても、裁判所からやむを得ない状態であったと認められれば、裁量免責が下りる可能性が高いです。

たとえば病気や介護、または生活上の理由などの事情です。

また反省などが見られれば認められることも多いです。

もしも、自分一人で解決が困難であるという場合には、まずは弁護士にご相談ください。

自己破産しても無一文にはなりません

自己破産をしても、すべての財産を没収されるわけではありません。

実は、ほとんどすべての財産が差押禁止財産です。

もちろん、家や自家用車を持っている人、貴重な芸術品など高級品を持っている人はそれを手放さなければなりませんが、破産を考えている人は生活が困窮しているので、すでにその手の財産を手放していることが多いです。

没収されないものはどんなもの?

残った財産、例えば買って数年経っているテレビや、おんぼろの冷蔵庫など、こういった生活必需品は、差押禁止財産なので差し押さえすることが出来ません。

さらに、20万円以下なら現金を持つことも出来ます。

生活必需品が差し押さえられない上に、節約すれば1ヵ月、場合によっては2ヵ月生きていける現金を残してくれるので、破産者が破産した後も最低限度の生活は可能なのです。

でも、それだけの財産しか残せないなら、今後の生活が不安だと考える人もいるでしょう。

そういう人のために、裁判所に拡張を認めてもらえれば99万円までの財産を残すことが認められています。

この財産の拡張をうまく使うことで、破産後も多少ゆとりある生活を送ることが可能になります。

このように破産後の生活が破たんしないために色々な配慮がされています。

漫画やドラマで見るように、破産者の財産が根こそぎ差し押さえということには決してなりませんので、生活に困窮している人は、自己破産を前向きに検討してみるとよいでしょう。

借金問題を解決して人生の再スタートを行う方を、全力でサポートいたします。

家族名義の財産はどうなる?没収されてしまう?

自己破産をする人がもっとも気にすることのひとつ、それは、自分の自己破産のせいで、家族名義の財産まで差し押さえられるのではないかという点です。

自己破産しても、その家族の財産が差し押さえられることはありません。

なぜなら、自己破産をする人の財産とその家族の財産は、まったく別物だからです。

なので、自己破産を考えている方は家族の財産のことを心配する必要はありません。

ただし、家族名義の財産を申立人の力で形成した場合は話が変わってきます。

これはどういうことか、例を挙げると子供の貯金や学資保険などに関することです。

もう子供が成人していて別家計なら、破産者の破産はその子供に何の悪影響も与えませんが、その子供がまだ未成年で何の財力もない場合、子供名義の銀行口座などが処分対象になる可能性があります。

なので、破産者がお金を子ども等の口座に移しても実質的な収入源が破産者からであれば対象になります。

子供の学費に使う学資保険も解約返戻金によっては対象になります。

それ以外にも、自宅の名義が夫婦共同だったりすると、「この場合、自宅は誰の財産になるのか」という問題が生じ、スムーズに破産出来ない場合がありますので、もし、破産者が夫婦名義の自宅を保有している場合、自宅の任意売却をしてから、破産を申し立てる方が望ましい場合もあります。

うまくいけば、自宅の売却費用で借金を返すこともできるので、自己破産をする前に、自宅を任意売却できるかどうか、いくらくらいで売ることができるのか、京都債務整理相談所へご相談ください。